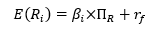

CAPM/MEDAF : le «capital asset pricing model », ou le modèle d'équilibre des actifs financiers, définit l'espérance de rendement d'un titre financier risqué,

E(Ri), par une relation linéaire dans laquelle le

bêta,

βi, est la variable explicative, la

prime de risque MEDAF,

ΠR, la pente et enfin où le taux sans risque,

rf, est l'ordonnée à l'origine de cette droite :

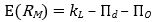

Il convient de préciser que le bêta du marché étant égal à 1, l'

espérance de rendement de ce dernier est égale à la somme de la

prime de risque MEDAF et du

taux sans risque. Le MEDAF requiert que les flux qui concourent à la formation du rendement anticipé soient des espérances mathématiques. Si tel n'est pas le cas, alors le

coût du capital exigé pour actualiser les flux anticipés est différent de l'espérance de rendement.

Cash flow libre pour l'actionnaire : ECF (equity cash flow) est le flux de trésorerie libre pour l'actionnaire. Il correspond à la CAF ajustée de la variation du BFR, des investissements nets de produits de cession d'immobilisations et de la part de ces emplois marginaux pouvant être financée par endettement (compte tenu d'un levier cible par exemple). ECF ne peut être durablement supérieur au résultat net d'une société, sans quoi ses capitaux propres deviendraient négatifs. Par ailleurs, il peut être tenu compte d'un réinvestissement en capitaux propres lorsqu'il existe une contrainte prudentielle, laquelle est intégrée dans notre modèle de calcul des flux prévisionnels pour les secteurs de la banque et de l'assurance.

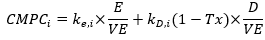

Coût de la dette :

kD correspond au taux auquel une entreprise se finance, à l'instant

t, en empruntant auprès des établissements de crédit ou en émettant des titres de créance sur les marchés. Il peut être décomposé en un taux de rendement sans risque et un spread qui dépend du risque financier de l'entreprise.

L'estimation par Fairness Finance du coût de la dette consiste à régresser les rendements à maturité, à taux fixe, observés à une date donnée pour un grand nombre d'émissions obligataires cotées, remboursables

in fine, en fonction d'indicateurs de risque financier (en particulier la note de l'obligation), des tailles respectives de l'entreprise et de la souche de l'émission ainsi que de la maturité résiduelle de l'instrument (voir

fiche n°7).

Dans le cas du calcul du coût moyen pondéré du capital, il faut penser à tenir compte de la déductibilité des intérêts en calculant le coût de la dette après impôt (cf.

WACC/CMPC).

Coût des fonds propres :

ke correspond au taux de rendement exigé, à l'instant t, par les actionnaires pour investir dans une société. Conformément au

MEDAF/CAPM, il doit assurer la rémunération du risque systématique de l'investissement par une prime de risque ajustée du

Bêta. La somme de cette prime ajustée et du

taux sans risque constitue l'espérance mathématique de rentabilité du placement,

E(ke). Ce taux constitue également un coût d'opportunité pour l'investisseur, et par conséquent un taux d'actualisation.

Toutefois, un tel taux n'est adapté que si les prévisions de flux sont des espérances mathématiques. En règle générale, celles-ci sont des espérances conditionnelles en cas de survie, et sont entachées d'un biais d'optimisme. Pour corriger ces biais, les flux peuvent être ajustés à la baisse des pertes probabilisées en cas de défaut et du biais d'optimisme. L'autre solution, la plus courante, est de corriger les biais de prévision par le taux d'actualisation, en majorant l'espérance de rentabilité des fonds propres,

E(ke), d'une

prime pour biais d'optimisme ΠO et d'une

prime de risque de défaut Πd . Le coût des fonds propres ainsi calculé est cette fois qualifié de conditionnel, pour marquer le fait qu'il est différent (généralement supérieur) à l'espérance de rentabilité attendue par l'actionnaire, et qu'il n'est ici destiné qu'à établir un taux d'actualisation adapté aux prévisions d'un plan d'affaires.